Gujarat Board GSEB Textbook Solutions Class 12 Organization of Commerce and Management Chapter 8 वित्तीय संचालन Textbook Exercise Important Questions and Answers, Notes Pdf.

Gujarat Board Textbook Solutions Class 12 Organization of Commerce and Management Chapter 8 वित्तीय संचालन

GSEB Class 12 Organization of Commerce and Management वित्तीय संचालन Text Book Questions and Answers

स्वाध्याय

1. स्वाध्याय निम्नलिखित प्रश्नों के उत्तर सही विकल्प पसन्द करके लिखिए :

प्रश्न 1.

महत्तम सम्पत्ति का हेतु/उद्देश्य दूसरे किस नाम से पहचाना जाता है ?

(A) सामाजिक कल्याण

(B) पूँजी विनियोग

(C) शुद्ध वर्तमान मूल्य

(D) इक्विटी पर का व्यापार

उत्तर :

(C) शुद्ध वर्तमान मूल्य

प्रश्न 2.

महत्तम सम्पत्ति के मापदण्ड का ख्याल किस पर आधारित है ?

(A) लाभदायकता

(B) सामाजिक दायित्व

(C) सम्पत्ति का कुल वर्तमान मूल्य

(D) नकद प्रवाह

उत्तर :

(D) नकद प्रवाह

प्रश्न 3.

वित्तीय संचालन का किसके साथ सम्बन्ध होता है ?

(A) वित्त कार्य

(B) वित्त बाजार

(C) पूँजी बाजार

(D) शेयर बाजार

उत्तर :

(A) वित्त कार्य

प्रश्न 4.

निवेश (विनियोग) के बारे में निर्णय …………………………………………

(A) पूँजी लागत

(B) पूँजी बजेटिंग

(C) पूँजी ढाँचा

(D) लाभ का पुनः विनियोग

उत्तर :

(B) पूँजी बजेटिंग

प्रश्न 5.

इक्विटी और ऋण का योग्य प्रमाण वाला ढाँचा और पूँजी ढाँचा अर्थात् ………………………

(A) अधिकतम पूँजी ढाँचा

(B) सरल पूँजी ढाँचा

(C) कार्यशील पूँजी ढाँचा

(D) प्रमाणसर/विधिवत ढाँचा

उत्तर :

(A) अधिकतम पूँजी ढाँचा

![]()

प्रश्न 6.

शुद्ध कार्यशील पूँजी का ख्याल के संदर्भ में से इनमें से कौनसा कथन सही नहीं ?

(A) चालू दायित्व पर चालू सम्पत्ति में वृद्धि

(B) धन्धाकीय इकाई की तरलता की स्थिति नहीं दर्शाती

(C) कार्यशील पूँजी के लिए योग्य मापदण्ड प्रदान करते हैं ।

(D) चालू दायित्व में वृद्धि शुद्ध कार्यशील पूँजी में वृद्धि नहीं होती ।

उत्तर :

(A) चालू दायित्व पर चालू सम्पत्ति में वृद्धि

प्रश्न 7.

पूँजी ढाँचे के कितने प्रकार है ?

(A) दो

(B) तीन

(C) चार

(D) पाँच

उत्तर :

(C) चार

प्रश्न 8.

डिविडण्ड कौन-सी पूँजी पर चुकाया जाता है ?

(A) भरी हुई पूँजी

(B) अधिकृत पूँजी

(C) मंगाई गई पूँजी

(D) कार्यशील पूंजी

उत्तर :

(A) भरी हुई पूँजी

प्रश्न 9.

स्थिर पूँजी के सन्दर्भ में कौनसा कथन सत्य है ?

(A) 5 वर्ष तक ही धन्धे में रूकी रहती है ।

(B) देनदार, लेनी हुण्डी, बैंक शेष आदि घटक है ।

(C) तरलता का प्रमाण थोडा होता है ।

(D) निवेश सरलता से वापस प्राप्त किया जा सकता है ।

उत्तर :

(C) तरलता का प्रमाण थोडा होता है ।

प्रश्न 10.

विदेशी निवेश संस्थाओं को उनका पंजियन किसके समक्ष करना पड़ता है ?

(A) कम्पनी रजिस्ट्रार

(B) न्यायालय

(C) शेयर बाजार

(D) सेबी

उत्तर :

(D) सेबी

![]()

प्रश्न 11.

चालू दायित्व की अपेक्षाकृत चालू सम्पत्ति में वृद्धि अर्थात् ………………………

(A) सकारात्मक कार्यशील पूँजी

(B) नकारात्मक कार्यशील पूंजी

(C) समान कार्यशील पूँजी

(D) कुल कार्यशील पूँजी

उत्तर :

(A) सकारात्मक कार्यशील पूँजी

प्रश्न 12.

वित्त यह धन्ध के लिए किसके समान है ?

(A) हृदय

(B) अस्थि कंकाल

(C) रक्त

(D) मस्तिष्क

उत्तर :

(C) रक्त

प्रश्न 13.

कौन-से वर्ष के पश्चात् वैश्विक स्तर पर धन्धाकीय पर्यावरण और आर्थिक सांप्रत प्रवाहो में परिवर्तन होने के कारण वित्तीय संचालक का महत्त्व बढ़ा है ?

(A) 1948

(B) 1950

(C) 1951

(D) 1956

उत्तर :

(B) 1950

प्रश्न 14.

इनमें से किसने सम्पत्ति का महत्तम सम्पत्ति के उद्देश्य का पक्ष लिया है ?

(A) प्रो. सोलोमन

(B) एफ. डबल्यु. पाईश

(C) रेमन्ड जे. चेम्बर्स

(D) प्रो. एम. किम्बाल

उत्तर :

(A) प्रो. सोलोमन

प्रश्न 15.

वित्त के बारे में निर्णय को असर करने वाले परिबल कितने है ?

(A) चार

(B) पाँच

(C) दो

(D) दस

उत्तर :

(C) दो

![]()

प्रश्न 16.

धन्धा में रखा हुआ लाभ (Retained Earning) कम्पनी के लिए वित्त प्राप्ति कौन-सा है ?

(A) बाह्य प्राप्ति स्थान

(B) आन्तरिक प्राप्ति स्थान

(C) उपरोक्त दोनों

(D) इनमें से कोई नहीं

उत्तर :

(B) आन्तरिक प्राप्ति स्थान

प्रश्न 17.

चालू सम्पत्तियों का योग अर्थात् धंधा की कार्यशील पूँजी ।’

(A) लिन्कन, डोरिस, स्टेवेन्स

(B) जे. एस. मील

(C) पीटर ड्रकर

(D) गेस्टर्नबर्ग

उत्तर :

(B) जे. एस. मील

प्रश्न 18.

‘चालू सम्पत्तियों का चालू दायित्व के ऊपर की वृद्धि अर्थात् कार्यशील पूँजी ।’

(A) जे. एस. मील

(B) लिन्कन, डोरिस, स्टेवेन्स

(C) गेस्टर्नबर्ग

(D) ल्यूथर ग्युलिक

उत्तर :

(B) लिन्कन, डोरिस, स्टेवेन्स

प्रश्न 19.

कार्यशील पूँजी का समयकाल कैसा होता है ?

(A) अल्प

(B) मध्यम

(C) दीर्घ

(D) उपरोक्त सभी

उत्तर :

(A) अल्प

प्रश्न 20.

इनमें से कौन-सी पूँजी का सरलता से रोकड़ में रूपान्तर होता हैं ?

(A) स्थिर पूँजी

(B) अस्थिर पूँजी

(C) कार्यशील पूँजी

(D) इनमें से कोई नहीं

उत्तर :

(C) कार्यशील पूँजी

![]()

प्रश्न 21.

जब चालू सम्पत्तियों की अपेक्षाकृत चालू दायित्व में वृद्धि हो तो कौन-सी कार्यशील पूँजी कहते हैं ?

(A) शुद्ध कार्यशील पूँजी

(B) कुल कार्यशीलपूँजी

(C) सकारात्मक कार्यशील पूँजी

(D) नकारात्मक कार्यशील पूँजी

उत्तर :

(D) नकारात्मक कार्यशील पूँजी

2. निम्नलिखित प्रश्नों के एक वाक्य में उत्तर लिखिए :

प्रश्न 1.

वित्तीय संचालन कौनसे वित्तीय निर्णय लेने के साथ सम्बन्ध रखते है ?

उत्तर :

निवेश, पूँजी ढाँचा और डिविडन्ड नीति के बारे में निर्णय के साथ वित्तीय संचालन सम्बन्ध रखते है ।

प्रश्न 2.

मालिक के महत्तम आर्थिक कल्याण का हेतु सिद्ध करने के लिए वित्तीय संचालन कौन से अभिगम अपनाते है ?

उत्तर :

मालिक के महत्तम आर्थिक कल्याण का हेतु सिद्ध करने के लिए वित्तीय संचालन दो अभिगम/मापदण्ड अपनाते हैं ।

- महत्तम लाभ का उद्देश्य

- महत्तम सम्पत्ति का उद्देश्य ।

प्रश्न 3.

वित्तीय संचालन का कौन-सा उद्देश्य स्वीकार्य माना जाता है ?

उत्तर :

वित्तीय संचालन का महत्तम सम्पत्ति का उद्देश्य योग्य और सार्वत्रिक रूप से स्वीकार्य माना जाता है । अर्थात् वित्तीय संचालन का हेतु मालिक के महत्तम आर्थिक कल्याण का होना चाहिए ।

प्रश्न 4.

पूँजी ढाँचा किसका बना हुआ होता है ?

उत्तर :

पूँजी ढाँचा अर्थात् पूँजी प्राप्ति के विविध स्थान जैसे कि इक्विटी शेयर, प्रेफरन्स शेयर, ऋण पत्र, अनामत और लोन कोष का मिश्रण आदि से बना हुआ होता है । अर्थात् पूँजी ढाँचा यानि कि उनको आवश्यक पूँजी प्राप्ति हेतु उपयोग में लाये गये विभिन्न प्राप्ति स्थानों का मिश्रण ।

प्रश्न 5.

शेयर धारकों को डिविडन्ड कौन से स्वरूप में चुकाया जाता है ?

उत्तर :

कम्पनी कानून के अनुसार डिविडन्ड केवल नकद में ही चुकाया जाता है । शेयर की भरपाई हुई पूँजी पर निश्चित दर से डिविडन्ड चुकाया जाता है । डिविडन्ड भुगतान का आधार प्राप्त रोकड़ पर होता है ।

![]()

प्रश्न 6.

जामिनगीरी (प्रतिभूति) निर्गमित करके पूँजीकोष प्राप्त करती कम्पनियों को किस प्रकार के शेयर निर्गमित करना ही पड़ता है ?

उत्तर :

जामिनगीरी निर्गमित करके पूँजी कोष प्राप्त करती कम्पनियों को इक्विटी शेयर प्रेफरन्स शेयर एवं ऋण-पत्र निर्गमित करके पूँजी प्राप्त करते है ।

प्रश्न 7.

यदि कम्पनी का धन्धा जोखिम वाला हो और धन्धा में लाभ का प्रमाण निश्चित हो तो ऐसी कम्पनी के लिए कौन सी पूँजी का ढाँचा- अनुकूल माना जाता है ?

उत्तर :

यदि कम्पनी का धन्धा जोखिमवाला हो और धन्धा में लाभ का प्रमाण अनिश्चित हो तो ऐसी कम्पनी के लिए केवल इक्विटी शेयर पूँजी का ढाँचा अनुकूल माना जाता है ।

प्रश्न 8.

विदेशी निवेश संस्थाओं को किसके समक्ष उनका पंजियन कराना पड़ता है ?

उत्तर :

विदेशी निवेश संस्थाओं को सेबी SEBI अर्थात् Securities and Exchange Board of India के समक्ष उनका पंजियन कराना पड़ता है ।

प्रश्न 9.

कौन सी जामिनगीरी निर्गमित करने का खर्च प्रमाण में कम आता है ?

उत्तर :

ऋण-पत्र (Debenture) निर्गमित करने का खर्च अन्य जामिनगीरी निर्गमित करने के खर्च के प्रमाण में कम आता है ।

प्रश्न 10.

कार्यशील पूँजी के घटक कौन-से है ?

उत्तर :

कार्यशील पूँजी इकाई के दैनिक खर्च चुकाने हेतु रहती हैं, जो सामान्यत: धन्धा की चालू सम्पत्तियाँ जैसे कि कच्चा माल, देनदार, लेनी हुण्डी आदि में रुकी हुई होती है ।

प्रश्न 11.

कार्यशील पूँजी जिसमे लगी हुई होती है उस सम्पत्ति पर घिसाई क्यों नहीं गिनी जाती ?

उत्तर :

कार्यशील पूँजी धन्धे में घूमती हुई पूँजी और उनका स्वरूप निरन्तर बदलता रहता है जिससे इस पूँजी की घिसाई नहीं गिनी जाती ।

![]()

प्रश्न 12.

स्थिर पूँजी के विविध घटक बताइए ।

उत्तर :

स्थिर पूँजी के घटक भूमि/जमीन, मकान, प्लान्ट, यंत्र, फर्निचर आदि है ।

प्रश्न 13.

डिविडन्ड के रूप में किया जाने वाला लाभ का वितरण किसको प्रभावित करता है ?

उत्तर :

डिविडन्ड के रूप में किया जाने वाला लाभ का वितरण नकद को प्रभावित करता है ।

प्रश्न 14.

स्थिर पूँजी (Fixed Capital) किसे कहते हैं ?

उत्तर :

स्थिर पूँजी अर्थात् दीर्घकालीन पूँजी जो कि सामान्य रूप से 5 वर्ष या उससे अधिक समय के लिए रुकी हुई होती है । स्थायी सम्पत्तियाँ जमीन, मकान, यंत्र, प्लान्ट, फर्निचर मेंरुकी हुई होती है ।

प्रश्न 15.

कार्यशील पूँजी को जीवन-रक्त (Life-Blood) क्यों कहा जाता है ?

उत्तर :

कार्यशील पूँजी धन्धे में निरन्तर चक्राकार रूप से घूमती रहती है । जिससे कार्यशील पूँजी को जीवन-रक्त (Life Blood) कहा जाता है ।

प्रश्न 16.

पूँजी ढाँचा का चयन करते समय किस पर ध्यान रखा जाता है ?

उत्तर :

पूँजी ढाँचा का चयन करते समय कानूनी नियंत्रणों का भी ध्यान रखा जाता है ।

![]()

प्रश्न 17.

विदेशी संस्थाकीय निवेश का उद्देश्य क्या होता है ?

उत्तर :

विदेशी संस्थाकीय निवेश का उद्देश्य भारत के प्राथमिक और गौण बाजार में निर्धारित की गई जामिनगीरी में निवेश करना होता है ।

प्रश्न 18.

विदेशी संस्थाकीय निवेश हेतु भारतीय कम्पनी के क्या खरीदने के लिए स्वीकृति प्रदान की जाती है ?

उत्तर :

विदेशी संस्थाकीय निवेश हेतु भारतीय कम्पनी के शेयर, डिबेन्चर खरीदने के लिये स्वीकृति प्रदान की जाती है ।

प्रश्न 19.

तरलता की स्थिति कम्पनी की कौन-सी पूँजी दर्शाती है ?

उत्तर :

तरलता की स्थिति कम्पनी की शुद्ध कार्यशील पूँजी दर्शाती है ।

प्रश्न 20.

सकारात्मक कार्यशील पूंजी किसे कहते हैं ?

उत्तर :

जब चालू दायित्वो की अपेक्षाकृत चालू सम्पत्ति में वृद्धि हो तो उन्हें सकारात्मक कार्यशील पूँजी कहते हैं ।

प्रश्न 21.

नकारात्मक कार्यशील पूँजी किसे कहते हैं ?

उत्तर :

जब चालू सम्पत्तियों की अपेक्षाकृत चालू दायित्वों में वृद्धि हो तो उन्हें नकारात्मक कार्यशील पूँजी कहते हैं ।

प्रश्न 22.

अल्पकालीन पूँजी कौन-सी पूँजी होती है ?

उत्तर :

अल्पकालीन पूँजी कार्यशील पूँजी होती है ।

![]()

प्रश्न 23.

कुल कार्यशील पूँजी किसे कहते हैं ? अथवा कुल कार्यशील पूँजी का सूत्र बताइए ।

उत्तर :

धन्धे की चालू सम्पत्तियों में कुल निवेश अर्थात् कुल कार्यशील पूँजी । कुल कार्यशील पूँजी = कुल चालू सम्पत्तियाँ

प्रश्न 24.

शुद्ध कार्यशील पूँजी किसे कहते हैं ? अथवा शुद्ध कार्यशील पूँजी का सूत्र बताइए ।

उत्तर :

चालू सम्पत्तियों में से चालू दायित्व को घटाना अर्थात् शुद्ध कार्यशील पूँजी ।

शुद्ध कार्यशील पूँजी = चालू सम्पत्तियाँ – चालू दायित्व

प्रश्न 25.

दीर्घकालीन पूँजी का समयकाल बताइए ।

उत्तर :

दीर्घकालीन पूँजी.का समयकाल 5 वर्ष या इससे अधिक समय के लिए होता है ।

प्रश्न 26.

स्थिर पूँजी के प्राप्ति स्थान बताइए ।

उत्तर :

स्थिर पूँजी के प्राप्ति स्थानों में धन्धा के स्थापक, धन्धा के मालिक, विविध प्रकार की जामिनगिरीयाँ (प्रतिभूतियाँ) वित्तिय संस्थाएँ और लाभ का पुनः विनियोग इत्यादि ।

प्रश्न 27.

कम्पनी स्वरूप की अपेक्षाकृत कौन-सी इकाइयों का स्थापना खर्च कम होता है ?

उत्तर :

कम्पनी स्वरूप की अपेक्षाकृत व्यक्तिगत मालिकी, साझेदारी संस्था, सहकारी समिति की स्थापना खर्च कम होता है ।

प्रश्न 28.

महत्तम लाभ का उद्देश्य किसे कहते हैं ?

उत्तर :

महत्तम लाभ का उद्देश्य अर्थात् कम्पनी की आय महत्तम करना ।

प्रश्न 29.

महत्तम सम्पत्ति का उद्देश्य हेतु किस नाम से भी पहचाना जाता है ?

उत्तर :

महत्तम सम्पत्ति का उद्देश्य हेतु शुद्ध वर्तमान मूल्य (Net Present Value) के रूप में भी पहचाना जाता है ।

![]()

3. निम्नलिखित प्रश्नों के उत्तर संक्षिप्त में लिखिए :

प्रश्न 1.

मालिक का महत्तम आर्थिक कल्याण का हेतु अर्थात् क्या ?

उत्तर :

मालिक का महत्तम आर्थिक कल्याण का हेतु अर्थात् वित्तीय संचालन वित्तीय साधनों के उपयोग द्वारा ‘मालिक के आर्थिक महत्तमीकरण का हेतु रखते है जो कि कम्पनी के शेयरधारक होते हैं । इस हेतु दो मापदण्ड अपनाये जाते है ।

- महत्तम लाभ उद्देश्य

- महत्तम सम्पत्ति ।

प्रश्न 2.

निवेश (विनियोग) के बारे में निर्णय को प्रभावित करने वाले परिबल कौन-कौन से है ?

उत्तर :

निवेश के बारे में निर्णय को प्रभावित करने वाले परिबल निम्न है :

- कुल पूँजी की आवश्यकता

- निवेश में से भविष्य में मिलने वाला अन्दाजित प्रतिफल का दर और लाभदायकता

- निवेश में से मिलने योग्य अन्दाजित शुद्ध नकद प्रवाह

- निवेश में जोखिम का तत्त्व

- निवेश करने के पश्चात कार्यशील पूंजी की आवश्यकता

- निवेश की आर्थिक उपयोगिता और उनका अन्दाजित आयुष्य

- निवेश का महत्त्व

- पूँजी की मापबन्दी

- भविष्य में आय की निश्चितता या अनिश्चितता ।

प्रश्न 3.

‘पूँजी ढाँचा यह मालिकी की पूँजी और उधार पूँजी (ऋण) का मिश्रण है ।’ समझाइए ।

उत्तर :

पूँजी ढाँचा यह मालिकी की पूँजी और उधार पूँजी का मिश्रण है । क्योंकि पूँजी ढाँचे में मालिकी व उधार पूँजी इक्विटी शेयर, प्रेफरन्स शेयर, डिबेन्चर और ऋण कोष का बना हुआ होता है । अत: पूँजी ढाँचा इन दोनों का मिश्रण है ।

प्रश्न 4.

ईष्टतम (श्रेष्ठ) पूँजी ढाँचा किसे कहते हैं ?

उत्तर :

इक्विटी पूँजी और ऋण (उधार पूँजी) का योग्य प्रमाणवाला पूँजी ढाँचे को ईष्टतम/श्रेष्ठ (Optimum) पूँजी ढाँचा कहते हैं ।

प्रश्न 5.

‘कार्यशील पूँजी अर्थात् धन्धे में चक्राकार रूप से घूमती हुई पूँजी ।’ समझाइए ।

उत्तर :

कार्यशील पूँजी अर्थात् धन्धे में चक्राकार रूप से घूमती हुई पूँजी । उपरोक्त कथन सत्य है क्योंकि कार्यशील पूँजी दैनिक ख्र को चुकाने के लिए काम में लाई जाती है । जिनका निवेश चालू सम्पत्तियों में होता है, जिसका स्वरूप बदलता रहता है । जैसे कच्चा माल का अर्ध तैयार माल, अर्ध तैयार माल का तैयार माल में और तैयार माल का शान पर विक्रय हो तो देनदारो में व नकद से विक्रय होने से नकद में परिवर्तन हो जाता हैं । अतः कहा जाता हैं कि कार्यशील पूँजी अर्थात् धन्धे में चक्राकार रूप से घूमती हुई पूँजी ।

प्रश्न 6.

उत्पादन चक्र किसे कहते हैं ?

उत्तर :

कच्चे माल के क्रय और तैयार माल का उत्पादन हो, इन दोनों के बीच का समयकाल अर्थात् उत्पादन चक्र । जितना समयकाल लम्बा, उतनी कार्यशील पूँजी अधिक एवं जितना समय काल कम उतनी कार्यशील पूँजी की आवश्यकता कम ।

![]()

प्रश्न 7.

यदि पूँजी की आवश्यकता स्थायी रूप से हो तो कौन-से शेयर द्वारा पूँजी प्राप्त की जाती है ?

उत्तर :

यदि पूँजी की आवश्यकता स्थायी रूप से हो तो इक्विटी शेयर निर्गमित करके पूँजी प्राप्त की जाती है ।

प्रश्न 8.

यदि कम्पनी को अल्पकालीन पूँजी की आवश्यकता हो तो किसके द्वारा भी पूँजी प्राप्त की जा सकती है ?

उत्तर :

यदि कम्पनी को अल्पकालीन पूँजी की आवश्यकता हो तो डिबेन्चर या प्रेफरन्स शेयर द्वारा भी पूँजी प्राप्त की जा सकती है ।

4. निम्नलिखित प्रश्नों के उत्तर मुद्दासर लिखिए :

प्रश्न 1.

वित्तीय संचालन की विविध व्याख्याओ द्वारा वित्तीय संचालन का ख्याल/विचार समझाइए ।

उत्तर :

वित्तीय संचालन की विविध व्याख्याएँ निम्न है :

- F.W. पाईश के मतानुसार : ‘वित्त के उपयोग पर आधारित आधुनिक अर्थतंत्र में वित्तीय संचालन अर्थात जब वित्त की आवश्यकता पड़े तब वित्त मिलता रहे उन प्रमाण की व्यवस्था करना ।’

- रेमण्ड जे. चेम्बर्स के मतानुसार : ‘वित्तीय संचालन अर्थात् वित्तीय मामलो के बारे में निर्णय लेना, उनका अमल सरल बनाने के लिए आवश्यक कदम उठाना और उनकी आलोचना करना ।’

- प्रो. एम. किम्बाल के मतानुसार : ‘वित्तीय संचालन अर्थात् फण्ड प्राप्त करना । उनका श्रेष्ठ उपयोग करना तथा उनका योग्य वितरण करना ।

उपरोक्त व्याख्याओं से स्पष्ट होता है कि वित्तीय संचालन का क्षेत्र इतना विशाल है कि जिसमें धन्धे के आरम्भ से उनके विस्तार और अन्त तक धन्धे के समस्त वित्तीय निर्णयो को लिया जाता है ।

प्रश्न 2.

वित्तीय संचालन के उद्देश्य (Objectives of Financial Management) समझाइए ।

उत्तर :

वित्तीय संचालन का उद्देश्य ‘मालिक का महत्तम आर्थिक कल्याण का होना चाहिए । इसके लिए दो अभिगम है ।

(1) महत्तम लाभ का उद्देश्य

(2) महत्तम सम्पत्ति का उद्देश्य ।

(1) महत्तम लाभ का उद्देश्य (Objective of Profit Maximisation) : महत्तम लाभ अर्थात् कम्पनी की आय महत्तम करना । कम्पनी में निवेश करने वाले महत्तम डिविडन्ड प्राप्त करने की आशा से कम्पनी के शेयर खरीदते है । इस अभिगम के अनुसार कम्पनी को अपने प्राप्त साधनों द्वारा महत्तम लाभ कमाना चाहिए और लाभांश नीति लाभ के महत्तमीकरण पर आधारित होना चाहिए । यह सिद्धान्त दर्शाता है कि कम्पनी को केवल लाभदायक प्रोजेक्ट स्वीकारना चाहिए, इस उद्देश्य द्वारा कम्पनी प्रति शेयर लाभ में वृद्धि कर सकते है ।

(2) महत्तम सम्पत्ति का उद्देश्य (Objective of Wealth Maximisation) : महत्तम सम्पत्ति का उद्देश्य ‘शुद्ध वर्तमान मूल्य (Net present value) के रूप में जाना जाता है । शुद्ध वर्तमान मूल्य शेयरधारकों की सम्पत्ति का सर्जन करते हैं । इससे सम्पत्ति के शुद्ध वर्तमान मूल्य में वृद्धि करे ऐसे वित्तीय निर्णय ही कम्पनी को स्वीकारना चाहिए । महत्तम सम्पत्ति का स्तर नकद प्रवाह के ख्याल पर आधारित हैं ।

केवल इस अभिगम में नकद प्रवाह को मापदण्ड के रूप गिना जाता है और हिसाबी लाभ की अवगणना की जाती है ।

सम्पत्ति का वर्तमान मूल्य और आवश्यक पूँजी निवेश के बीच का अन्तर अर्थात् सम्पत्ति का शुद्ध वर्तमान मूल्य । सम्पत्ति का शुद्ध वर्तमान मूल्य = सम्पत्ति का वर्तमान मूल्य – सम्पत्ति के लिए आवश्यक पूँजी निवेश ।

प्रश्न 3.

टिप्पणी लिखिए :

1. विनियोग सम्बन्धित निर्णय (Decision Related to Investment) : धन्धा की स्थायी सम्पत्तियों में स्थिर पूँजी का विनियोग होता है । जिन स्थायी सम्पत्तियों में भविष्य में पूँजी फण्ड का विनियोग करना है उन सम्पत्तियों का चयन व उनमें निवेश के बारे में निर्णय वित्तीय संचालक को करना पड़ता है । विनियोग के बारे में निर्णय को पूँजी बजेटिंग कहते हैं । निवेश सम्बन्धी निर्णयो में जोखिम का तत्त्व समाविष्ट होता है । अत: विनियोग सम्बन्धी निर्णयों का मूल्यांकन इच्छित प्रतिफल और जोखिम के सन्दर्भ में होना चाहिए । जब वित्तीय संचालक के पास वित्त के विनियोग करने के लिए एक से अधिक विकल्प हो तब स्थायी सम्पत्तियों में निवेश सम्बन्धी निर्णय लेने में पूँजी बजेटिंग की विभिन्न पद्धतियों का उपयोग होता है । जैसे कि वापस देने की पद्धति (Pay-back Method), प्रतिफल के दर की पद्धति (Rate of Return Method) बट्टे पर नकद प्रवाह की पद्धति (Discount cash-Flow Method) आदि ।

2. लाभांश (Dividend) सम्बन्धी निर्णय (Decision Related to Dividend) : डिविडन्ड यह कम्पनी के लाभ का हिस्सा है, जो उनके शेयरधारकों के बीच वितरित किया जाता है । डिविडन्ड यह अंशधारियों को उनके निवेश पर मिलने वाला प्रतिफल है । कम्पनी कानून के अनुसार केवल नकद में ही चुकाया जाता है ।

शेयर की भरी हुई पूँजी पर निश्चित दर डिविडन्ड चुकाया : जाता है । डिविडन्ड के भुगतान का आधार प्राप्त रकम पर है । वित्तीय संचालक को तय करना होता है कि लाभ का कितना भाग लाभांश के रूप में बाँटना और लाभ का कितना भाग धन्धे में रखना, धन्धे में रखा हुआ लाभ (Retained Earning) कम्पनी के लिए वित्त प्राप्ति का महत्त्वपूर्ण आन्तरिक प्राप्ति स्थान है । लाभांश का भुगतान कम्पनी के शेयर बाजार मूल्य को प्रभावित करता है । लाभ का अधिकांश भाग डिविडन्ड के रूप में बाँटा जाता है तब लाभ का पुन: विनियोग (Ploughing Back of Profit) घटता है । दूसरी तरफ, लाभ का पुन: विनियोग हो तब डिविडन्ड के लिए रकम कम मिलती है ।

![]()

प्रश्न 3.

कार्यशील पूँजी को प्रभावित करने वाले परिबल बताइए ।

उत्तर :

कार्यशील पूँजी को प्रभावित करने वाले परिबल निम्न है :

- धन्धे का प्रकार और स्वरूप

- धन्धे का कद

- उत्पादन चक्र

- उत्पादन नीति और माँग का प्रकार

- कच्चे माल का संग्रह

- शाख नीति

- चालू सम्पत्तियों का नकद में रूपान्तर

- स्टॉक चलन दर

- कामगीरी की कार्यक्षमता

- लाभ का वितरण

5. निम्नलिखित प्रश्नों का विस्तारपूर्वक लिखिए :

प्रश्न 1.

वित्तीय संचालन का महत्त्व समझाइए ।

उत्तर :

वित्तीय संचालन का महत्त्व (Importance of Financial Management) का महत्त्व निम्नलिखित होता है :

- वित्तीय आवश्यकताओं का अन्दाज : धन्धे में निर्धारित समय के दौरान दीर्घकालीन व अल्पकालीन पूँजी की आवश्यकता कितनी होगी जिनका अन्दाज वित्तीय संचालन द्वारा प्राप्त किया जाता हैं ।

- वित्त प्राप्ति : वित्तीय संचालन पूँजी के प्राप्ति स्थानों का मितव्ययितापूर्वक चयन करके कम खर्च/लागत पर पूँजी प्राप्त करते हैं ।

- आयोजन एवं नियंत्रण : वित्त का उपयोग मितव्ययिता रूप से हो इस हेतु वित्त का आयोजन के साथ नियंत्रण रखते हैं ।

- वित्त का वितरण : अलग-अलग विभागो के बीच इस तरह का विभाजन करते हैं कि जिससे प्रत्येक विभाग को पर्याप्त वित्त मिलता रहै ।

- तरलता की सुरक्षा : नकद प्रवाह पत्रक और नकद अन्दाजपत्र तैयार करके तरलता की सुरक्षा करते है जिससे निश्चित नकद

शेष हाथ में रख सकते है । - आय का विभाजन : लाभ का कितना भाग अंशधारियों के बीच डिविडन्ड के रूप में विभाजित करना और लाभ कितने भाग का धन्धे में पुनः निवेश करना वह निश्चित करते हैं ।

- चालू सम्पत्तियों का संचालन : चालू सम्पत्तियों में नकद, देनदार, माल सामग्री, विक्रय पात्र प्रतिभूतियाँ, बैंक शेष आदि का समावेश होता है । इन चालू सम्पत्तियों में निवेश की नीति का निर्माण करते हैं ।

- वित्तीय निर्णय ; वित्तीय संचालन पूँजी बजट, डिविडन्ड नीति, लाभ का पुनः विनियोग आदि के बारे में महत्त्व के निर्णय लेते

हैं और इन अलग-अलग वित्तीय निर्णयो के बीच संकलन बनाते है । जैसे डिविडन्ड नीति और लाभ का पुनः विनियोग के बीच संकलन । - धन्धे की प्रतिष्ठा में वृद्धि : धन्धे की प्रगति और विकास में वित्तीय संचालन में वित्तीय संचालन महत्त्व का योगदान देते है । कार्यक्षम वित्तीय संचालन वित्तीय अनुकूलताएँ खडी करतेहै जिससे कर्मचारियों को वेतन व लेनदारो को समय पर भुगतान कर सकते है । जिसके परिणाम स्वरुप धन्धे की शाख/प्रतिष्ठा में वृद्धि होती है ।

प्रश्न 2.

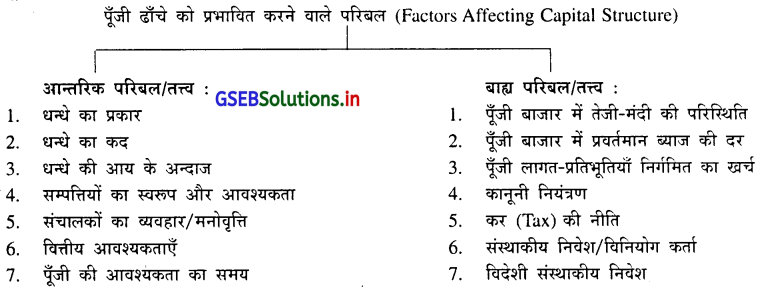

पूँजी ढाँचे को प्रभावित करने वाले परिबल की चर्चा कीजिए ।

उत्तर :

पूँजी ढाँचे को प्रभावित करने वाले परिबल (Factors Affecting Capital Structure)

I. आन्तरिक परिबल (Internal Factor) :

(1) धन्धे का प्रकार : वृहद इकाई में उत्पादन हेतु स्थिर पूँजी की आवश्यकता अधिक होती है, जबकि व्यापारिक संस्थाओं में पूँजी की आवश्यकता स्थिर पूँजी की कम होती है । सेवा देनेवाली इकाइयों में सेवा के प्रकार के आधार पर स्थायी पूँजी निवेश तय होता है ।

(2) धन्धे का कद : वृहद इकाइयों कीप्रवृत्तियों में बड़े पैमाने में अधिक प्रमाण में स्थिर पूँजी की आवश्यकता रहती है । लघु औद्योगिक इकाई में अपेक्षाकृत स्थिर पूँजी की आवश्यकता कम होती है । व्यापारिक इकाइयों में प्रमाण में स्थिर पूँजी की आवश्यकता कम होती है।

(3) धन्धे के आय का अन्दाज : किसी भी धन्धे में आय का प्रमाण स्थिर अथवा अस्थिर हो सकता है । कम्पनी के भविष्य का अन्दाजित आय स्थिर और उत्तम प्रमाण में हो तो कम्पनी उधार पूँजी पर आधार रन सकती है ।

(4) सम्पत्ति का स्वरूप एवं आवश्यकता : धन्धे में वृहद पैमाने पर स्थायी सम्पत्तियों की आवश्यकता अधिक होती है तब पूँजी ढाँचे में इक्विटी शेयर का प्रमाण अधिक होता है । स्थायी सम्पत्तियों में निवेश अधिक होने के कारण सम्पत्तियों को क्रय करना अथवा

किराये पट्टे से लेना इसके बारे में विचार किया जाता है ।

(5) संचालकों का व्यवहार/मनोवृत्ति : जिस कम्पनी के संचालक कम्पनी पर अपना संचालकीय नियंत्रण बनाये रखना चाहते हो तो उनको अधिक प्रमाण में इक्विटी शेयर के स्थान पर प्रेफरन्स शेयर अथवा डिबेन्चर पर अधिक आधार रखते हैं ।

(6) वित्तीय आवश्यकताएँ : कम प्रमाण में पूँजी की आवश्यकता हो तो केवल इक्विटी शेयर निर्गमित करके पूँजी इकट्ठी कर सकते

है । लेकिन विशाल पूँजी की आवश्यकता हो तब विविध प्रकार की प्रतिभूतियाँ निर्गमित करनी पड़ती है । इसके अलावा पूँजी ढाँचा तैयार करते समय दीर्घकाल के ध्येयों, योजनाओं, भावी विकास की सम्भावनाएँ इत्यादि हेतु भविष्य में कितनी वित्तीय आवश्यकता होगी इनको ध्यान में लेना पड़ता है ।

(7) पूँजी की आवश्यकता का समय : यदि पूँजी की आवश्यकता स्थायी रूप से हो तो कम्पनी इक्विटी शेयर निर्गमित करना पसंद करेंगे । दूसरी तरफ, कम्पनी को अल्पकाल के समय के लिए पूँजी की आवश्यकता हो तो डिबेन्चर या प्रेफरन्स शेयर द्वारा भी पूँजी प्राप्त करेंगे ।

बाह्य परिबल (External Factor) :

(1) पूँजी बाजार में तेजी-मन्दी की परिस्थिति : मन्दी के दौरान निवेशक ब्याज की स्थिर आय हेतु इक्विटी शेयर के बजाय डिबन्चर . में निवेश करना पसन्द करेंगे । जब तेजी का समय हो तब अधिक लाभ की अपेक्षा से निवेशक इक्विटी शेयर में निवेश करना पसंद करेंगे। इस तरह पूँजी ढाँचे की रचना का आधार पूँजी बाजार की प्रवर्तमान स्थिति पर रहता है ।

(2) बाजार में प्रवर्तमान ब्याज की दर : पूँजी बाजार में प्रवर्तमान ब्याज की दर अधिक हो तो इक्विटी शेयर निर्गमित करने का आग्रह रखते है । क्योंकि उधार पूँजी पर अधिक ब्याज का भुगतान कम्पनी के लिए बोझरूप बनता है, लेकिन प्रवर्तमान ब्याज की दर कम हो तो पूँजी ढाँचे में डिबेन्चर को भी स्थान दिया जाता है ।

(3) पूँजी लागत-प्रतिभूतियाँ निर्गमित का खर्च : पूँजी प्राप्ति हेतु प्रतिभूतियाँ निर्गमित की जाए तब कम्पनी विज्ञापन-पत्र निर्गमित करने का खर्च, जामिनदार (Underwriters) कमीशन, दलाली आदि खर्च करने पड़ते है । जिस तरह यह खर्च अधिक, उस तरह पूँजी लागत अधिक । विविध प्रकार की जामिनगीरी निर्गमन करने का खर्च अलग होता है । जो कि, डिबेन्चर निर्गमित करने का खर्च, अन्य जामिनगिरीयों का निर्गमन की तुलना में कम आता है ।

(4) कानूनी नियंत्रण : पूँजी ढाँचे का चयन करते समय कानूनी नियंत्रण को भी ध्यान में रखा जाता है । कम्पनी कानून के अनुसार प्रतिभूतियाँ निर्गमित करके पूँजी प्राप्त करने वाली कम्पनी को इक्विटी शेयर अनिवार्य रूप से निर्गमित करने पड़ते है । इसके अलावा सेबी (SEBI) के नियम, RBI के नियम, कम्पनी कानून की व्यवस्थाओं को भी ध्यान में लिया जाता है ।

(5) कर (Tax) की नीति : कर का प्रमाण ऊँचा हो तो कम्पनी ऋण-पत्र निर्गमित करके पूँजी प्राप्त करने का आग्रह रखते है । जिससे ऋण-पत्र पर चुकाये हुए ब्याज की दर कर के उद्देश्य हेतु आय में से कटौती के रूप में लाभ प्राप्त किया जा सकता है । इसी तरह डिविडन्ड की आय कर मुक्त हो तो डिविडन्ड की आय पर निम्न दर से कर वसूला जाता हो तब स्वभाविक है कि निवेशको में इक्विटी शेयर अधिक लोकप्रिय बनते है ।

(6) संस्थाकीय निवेशक/विनियोगकर्ता : बीमा कम्पनियाँ, बैंक, राज्य और केन्द्र सरकार के वित्त निगम, वित्तीय संस्थाएँ इत्यादि उनक स्थापित नियमो और शर्तो के अधिन रहकर कम्पनियों के शेयर और डिबेंचर में निवेश करते है । पूँजी ढाँचे की रचना करते समय, पूँजी ढाँचे की रचना में परिवर्तन करते समय इन सभी संस्थाओं के आग्रह व शर्तो की विचारणा की जाती है ।

(7) विदेशी संस्थाकीय निवेशक : विदेशी निवेशक संस्था एक ऐसी संस्था है कि जिनकी स्थापना और पंजियन भारत के बाहर हुआ हो और जिनका उद्देश्य भारत के प्राथमिक और गौण बाजार में निर्धारित किये गये जामिनगिरीयों में निवेश करना होता है । विदेशी निवेश संस्था को सेबी के समक्ष उनका पंजियन कराना पड़ता है । ऐसी संस्थाओ को भारतीय कम्पनी के शेयर, डिबेन्चर क्रय करने की स्वीकृति प्रदान की जाती है ।

![]()

प्रश्न 3.

कार्यशील पूँजी (Working Capital) की व्याख्या देकर कार्यशील पूँजी का ख्याल समझाइए ।

उत्तर :

कार्यशील पूँजी अर्थात् ऐसी पूँजी जो दैनिक खर्चों को चुकाने के लिए काम में लाई जाती हो, जो सामान्यतः धन्धे की चालू सम्पत्तियों में लगी हुई होती है जैसे कि कच्चा माल, देनदार, लेनी हुण्डी आदि में रुकी हुई होती है । ऐसी पूँजी धन्धे में चक्राकार रूप से घूमती रहती है ।

व्याख्याएँ/परिभाषाएँ :

लिन्कन, डोरिस, स्टेवेन्स के मतानुसार : ‘चालू सम्पत्तियों को चालू दायित्व के उपर की वृद्धि अर्थात् कार्यशील पूँजी ।’

जे. ऐस. मील के मतानुसार : ‘चालू सम्पत्तियों का योग अर्थात् धन्धे की कुल कार्यशील पूँजी ।’

कार्यशील पूँजी का ख्याल (Concept of Working Capital) :

(1) कुल कार्यशील पूँजी (Gross Working Capital) : धन्धे की चालू सम्पत्तियाँ जैसे कि कच्चा माल व तैयार माल का स्टॉक, देनदार, लेनी हुण्डी, अल्पकालीन प्रतिभूतियाँ आदि का कुल योग अर्थात् कुल कार्यशील पूँजी ।

कुल कार्यशील पूँजी = कुल चालू सम्पत्तियाँ

(2) शुद्ध कार्यशील पूँजी (Net working Capital) : चालू सम्पत्तियों में से चालू दायित्व घटाना अर्थात् शुद्ध कार्यशील पूँजी शुद्ध कार्यशील पूँजी = चालू सम्पत्तियाँ – चालू दायित्व

जब चालू दायित्व की अपेक्षाकृत चालू सम्पत्ति में वृद्धि हो तो उन्हें सकारात्मक कार्यशील पूँजी कहते हैं । और जब चालू सम्पत्तियों की अपेक्षाकृत चालू दायित्व में वृद्धि हो तो उन्हें नकारात्मक कार्यशील पूँजी कहते हैं ।

प्रश्न 4.

अन्तर स्पष्ट कीजिए :

(1) कल कार्यशील पूंजी और शद्ध कार्यशील पँजी

| अन्तर का मुद्दा | कुल कार्यशील पूँजी (GrossWorking Capital) | शुद्ध कार्यशील पूंजी (Net Working Capital) |

| 1. अर्थ | कुल कार्यशील पूँजी अर्थात् चालू सम्पत्तियाँ जैसे कि लेनी हुण्डी, देनदार, अल्पकालीन विक्रय योग्य जामिनगिरीयाँ, बैंक शेष, नकद आदि का कुल योग । | शुद्ध कार्यशील पूँजी अर्थात् चालू सम्पत्तियों में से चालू दायित्वो को घटाना । |

| 2. चालू दायित्वों में वृद्धि | चालू दायित्वों में होने वाली वृद्धि कुल कार्यशील पूँजी में वृद्धि करता है । | चालू दायित्वो में हुई वृद्धि शुद्ध कार्यशील पूँजी में कमी करता है । |

| 3. तरलता की स्थिति | ऐसी पूँजी का ख्याल कम्पनी की तरलता की स्थिति नहीं दर्शाता । | इस तरह की पूँजी का ख्याल कम्पनी की तरलता की स्थिति दर्शाता है । |

| 4. वित्तीय स्थिति एवं मापदण्ड | कम्पनी की सही वित्तीय अर्थात् आर्थिक स्थिति का ख्याल नहीं आता । | कम्पनी की सही आर्थिक स्थिति का ख्याल आ जाता है । |

![]()

(2) स्थिर पूँजी और कार्यशील पूँजी :

| अन्तर का मुद्दा | स्थिर पूँजी (Fixed Capital) | कार्यशील पूँजी (Working Capital) |

| 1. अर्थ | स्थायी सम्पत्तियाँ जैसे कि जमीन, मकान, यंत्र, फर्निचर आदि स्थायी सम्पत्तियों में रोकी हुई पूँजी को स्थिर पूँजी कहते हैं । | चालू सम्पत्तियाँ जैसे कि कच्चा माल व तैयार माल का स्टॉक, देनदार, लेनी हुण्डी आदि में लगाई गई पूँजी को कार्यशील पूँजी कहते हैं । |

| 2. समय की अवधि | यह पँजी धन्धे में दीर्घ अवधि में लगी हुई रहती है । | धन्धे में अल्प अवधि के लिए यह पूँजी लगी हुई रहती है । |

| 3. तरलता | दीर्घ अवधि के लिए स्थायी सम्पत्तियों में रूकी हुई होने से तरलता का प्रमाण कम होता है । | इसमें लगी हुई पूँजी शीघ्रता से रोकड़ में रुपान्तरित होने से तरलता का प्रमाण अधिक होता है । |

| 4. जोखिम | इसमें लगाई जानेवाली पूँजी में जोखिम का प्रमाण अधिक होता है । | इसमें लगाई जानेवाली पूँजी में जोखिम का प्रमाण कम होता है । |

| 5. आवश्यकता | ऐसी पूँजी जमीन, मकान, प्लांट और यंत्र जैसी स्थायी सम्पत्तियों को क्रय करने हेतु आवश्यक होती है। | ऐसी पूँजी दैनिक खर्च जैसे कि मजदूरी, वेतन, कच्चा माल एवं अर्द्ध तैयार माल इत्यादि के क्रय करने हेतु आवश्यक होती है । |

| 6. प्राप्ति स्थान | यह पूँजी शेयर व डिबेन्चर निर्गमित करके अथवा वित्तीय संस्थाओं के पास से प्राप्त की जाती है । | यह पूँजी व्यापारी साख, बैंक, अधि-विकर्ष, सर्राफ आदि के पास से प्राप्त की जाती है । |

| 7. घिसाई | स्थायी सम्पत्तियों में लगाई हुई पूँजी घिसाई के पात्र होती है । | कार्यशील पूँजी पर घिसाई पात्र नहीं होती है । |